Comment optimiser l'avantage fiscal de son PER ?

Depuis 2019, le Plan d’Épargne Retraite (PER) se substitue aux placements retraite existants. Ce dispositif offre trois modes de sortie : en rente, en capital ou un mix entre les deux. Mais surtout, le PER a l’avantage de permettre une réduction d’impôt immédiate. Voici quelques conseils pour optimiser l'avantage fiscal de son PER.

Possibilité de défiscaliser les versements réalisés sur le PER

Pour compléter le montant de sa future pension de retraite, le Plan d'Épargne Retraite fait partie des produits phares de l'épargne retraite. Plus de 10 millions de Français détenaient en effet un PER au 31 décembre 2023.

Deux options de souscription sont alors possibles :

- un PER individuel ouvert auprès d’un organisme financier ou d’assurance ;

- un PER collectif ou au sein de son entreprise.

Le plan d'épargne retraite collectif peut être alimenté par l’épargne salariale, c’est-à-dire les intéressements et participations reçus par son titulaire, auxquels s’ajoutent ses versements volontaires. Certains employeurs participent également sous forme d'abondement.

Le plafond de déduction fiscale du PER

Les versements effectués sur le PER à l’initiative personnelle de son détenteur peuvent être déduits de l’assiette de calcul de son impôt sur le revenu (IR).

Plafond de déduction fiscale pour les salariés jusqu'à 35 194 € en 2024

Celui-ci correspond au montant le plus favorable à l’assuré parmi les deux suivants :

- 10 % du revenu imposable 2023, dans la limite de 35 194 euros (soit 10 % de 8 fois le PASS 2023) ;

- ou si plus favorable, dans la limite de 10 % du PASS 2023, soit 4 399 euros.

Plafond de déduction fiscale pour les TNS jusqu'à 85 780 € en 2024

Pour les TNS (Travailleurs non salariés : indépendants, commerçants, artisans, chefs d'entreprise...), le plafond est spécifique. L'administration fiscale prend en compte le montant plus avantageux des deux calculs suivants :

- 10 % du bénéfice imposable dans la limite 37 094 € (8 fois le PASS 2024), auxquels s’ajoutent 15% de la fraction du bénéfice imposable comprise entre un et huit PASS 2024, soit 46 686 €. Au global, les versements sont déductibles dans la limite d’un montant maximum de 85 780 euros.

- ou, si plus favorable, 10% du montant annuel du PASS 2024, soit 4 637 €

Pensez à utiliser le reliquat de votre plafond d'épargne retraite : celui-ci est en effet reportable sur les trois années suivantes. De ce fait, l’administration fiscale indique dans l’avis d’imposition de l’année N le plafond non utilisé pour les revenus de N-3, N-2 et N-1.

"Ainsi, si vous ouvrez un premier PER en 2024, vous pourrez utiliser le plafond des trois années précédentes pour optimiser votre fiscalité" Rappelle Ludovic Herschlikovitz, fondateur de Retraite.com.

Le plafond de déduction fiscale est calculé automatiquement par le service des impôts. Les informations des opérations réalisées telles que les versements et les rachats sont envoyées chaque année par les établissements financiers à l’administration fiscale et permettre ainsi le pré-remplissage automatique sur les déclarations 2042 préremplies des contribuables.

Modalités pratiques de déclaration des versements effectués sur votre PER

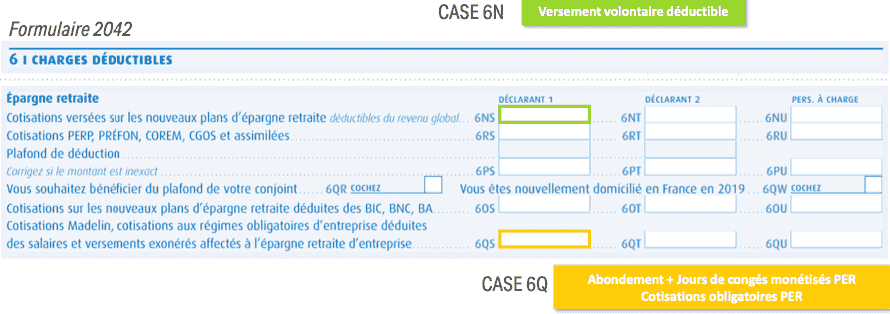

Sur votre déclaration de revenus, vos versements sont à reporter dans la partie "charges déductibles", dans les cases :

- 6NS et 6NT pour les versements volontaires ;

- 6QS et 6QT pour les sommes affectées aux PER obligatoires d'entreprise.

Les couples mariés bénéficient d'un avantage supplémentaire : le plafond d'épargne retraite est en effet mutualisé avec le conjoint. Piur cela, pensez à cocher la case 6QR de votre déclaration de revenus.

L’impact de la déduction fiscale à l’entrée au moment de la liquidation du PER

Attention, si la déduction fiscale sur les versements est attractive, elle peut s’avérer pénalisante à la sortie avec une taxation plus lourde.

En cas de sortie avec déduction des versements à l’entrée

Si le souscripteur choisit une sortie en capital, il est redevable uniquement du barème progressif de l’impôt sur le revenu pour le capital, et pour les plus-values :

- soit du prélèvement forfaitaire unique ou PFU au taux de 30 % (incluant 17,2 % de prélèvements sociaux) ;

- soit de l’option au barème progressif de l’IR auquel s’ajoutent les prélèvements sociaux.

Dans l’éventualité d’une sortie en rente, le régime des rentes viagères à titre gratuit est retenu : les prélèvements sociaux au taux de 17,2 % s’appliquent, ainsi que l’IR après un abattement de 10 % sans aller au-delà de 3 812 euros.

En cas de sortie sans option du souscripteur pour les versements

Si les sommes versées sur le PER n’ont pas été déduites des revenus, les éventuelles plus-values sont assujetties au PFU au taux de 30 %, mais le capital est exonéré de l’IR et des charges sociales.

Quant à la rente, elle est soumise aux mêmes règles que les rentes viagères à titre onéreux : la fraction de la rente obtenue après abattement est soumise à l’IR et aux cotisations obligatoires de 17,2 %.

Le taux de l’abattement est variable selon l’âge du bénéficiaire :

- moins de 50 ans : 70 % ;

- entre 50 et 59 ans : 50 %

- entre 60 et 69 ; ans : 40 % ;

- 70 ans et plus : 30 %.

Un petit calcul s’impose donc pour savoir s’il est intéressant ou non de défiscaliser à l’entrée. L’option de la déductibilité des versements est recommandée aux personnes les plus lourdement imposées pendant leur vie active.

Par exemple, pour un versement de 1000 €, l’économie s’élève à 300 € avec un taux marginal d’imposition de 30 %, et grimpe à 450 € pour un TMI de 45 %. La différence n’est donc pas négligeable.

Les principales promotions 2024 pour l'ouverture d'un PER

| Assureur | Performance 2023** du Fonds Euros | Frais de versement | Promo à l’ouverture maximum | En savoir + | Demande de documentation |

|---|---|---|---|---|---|

|

3,50 % | 1,5 % maximum | Jusqu'à 1000 € offerts * | voir l'offre |  |

|

3,50% | 0 % | Jusqu'à 500 € offerts* | voir l'offre |  |

|

2,30 % | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

2,30% | 1 % maximum |

Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

2,31% | 1 % maximum |

Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

3.60 % | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

4,30 % | 0 % | Jusqu'à 700 € Offerts* |

voir l'offre |  |

* Détails des conditions de l'offre et des autres frais sur les sites partenaires

** Taux net de frais de gestion, hors prélèvements sociaux et fiscaux.

Les performances passées ne présagent pas des performances futures

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER