Fiscalité du PER (Plan Epargne Retraite)

- Ecrit par Ludovic Herschlikovitz

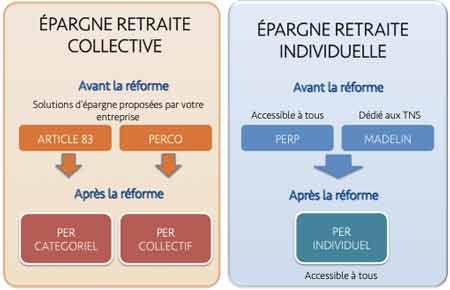

Produit d’épargne retraite commercialisé depuis le 1er octobre 2019, le PER remplace les différents produits existants (PERP, Madelin...). Issu de la loi Pacte, sa fiscalité n'a pas été remise en cause : le PER bénéficie du même avantage fiscal que les anciens produits d’épargne retraite.

Le PER : produit d'épargne retraite né de la loi Pacte

Grâce à la loi Pacte, un nouveau produit d’épargne retraite est commercialisé depuis le 1er octobre 2019.Il s'agit du plan d'épargne retraite ou PER, un placement simplifié et beaucoup plus souple que les désormais anciens poduits disponibles sur le marché. Ces produits d’épargne retraite avaient du mal à séduire les épargnants à cause d’une règlementation rigide et complexe. Sans oublier que chacun de ces placements était destiné à une catégorie d’actifs spécifique (non-salarié, fonctionnaire, etc.). Pour y remédier, le gouvernement a voté pour un produit de remplacement avec de nombreux avantages.

Le PER reste un placement tunnel : les sommes déposées ne sont en effet pas récupérables avant votre retraite. Il existe heureusement des conditions de déblocages anticipés prévus par la loi :

- expiration des droits à l’assurance-chômage ;

- invalidité ;

- décès de son conjoint ou partenaire de Pacs ;

- surendettement ;

- cessation d’activité suite à une liquidation judiciaire ;

- acquisition de sa résidence principale.

On compte désormais 3 produits PER pour remplacer les autres produits d’épargne retraite :

- le PER individuel qui se substitue entre autres aux PERP, Contrat Madelin et Préfon retraite ;

- le PER collectif qui remplace l’actuel PERCO ;

- le PER Entreprise qui prend la place de l’Article 83.

Plafond de déduction fiscale du PER en 2024

Les versements volontaires sur un PER sont déductibles du revenu imposable dans la limite d’un plafond imposé. Si l’épargnant n’atteint pas le plafond de déduction, la différence peut être reportée sur les trois années suivantes.

Plafond de déduction fiscale pour les salariés

Le plafond de déduction pour l’année 2024 correspond, pour les salariés, au montant le plus avantageux :

- un plafond égal à 10 % des revenus professionnels déclarés en 2023 dans la limite de 35 194 euros ;

- soit 4 399 euros (correspondant à 10% du PASS 2023).

Dans le cadre du PER , les épargnants pourront renoncer à cette déduction fiscale à l’entrée afin de bénéficier à la sortie d’une exonération d’impôt sur le revenu sur le capital (et non sur les plus-values).

Exemple d'économie d'impôt pour un salarié avec un PER :

François est célibataire sans enfant, il a une rémunération de 45 000 € net imposable et est imposé à la tranche marginale d'imposition à 30%. Il paye 5 000€ d'impôts sur le revenu par an :

- gain fiscal en investissant 10 000€ sur son PER = 10 000 x 30% (TMI) = 3 000€ d'économie d'impôts.

- effort d'épargne réel : 10 000 - 3000 = 7 000€ pour 10 000€ investis

| EXEMPLE DE CALCUL DE LA RÉDUCTION D'IMPÔTS PER | Francoise, Salariée avec TMI 30% | Nicolas, salarié, avec TMI à 30% |

| Revenus professionnels après abattement de 10% | 45 000 € | 35 000 € |

| 2 modes de calculs du plafonds de l'avantage fiscal | 4 500 € ou 4 399 € | 3 500 € ou 4 399 € |

| Plafond le plus favorable retenu | 4 500 € | 4 399 € |

| Somme à verser sur le PER pour optimiser la réduction d'impôts | 4 500€ | 4 399€ |

| Réduction d'impôts maximum | 1 350€ (30% x 4 500€) | 1 319 € (30% x 4 399€) |

Plafond de déduction fiscale pour les travailleurs non salariés (TNS)

Il faut savoir que le plafond accordé aux TNS (indépendants, commerçants, artisans, chefs d'entreprise...) est spécifique :

- 10% du bénéfice imposable dans la limite de 37 094 € + 15% du bénéfice imposable compris entre 1 et 8 PASS de l'année N (46 686 €). Soit des versements déductibles dans la limite d’un montant maximum de 85 780 euros ;

- si plus favorable : 10% du montant annuel du PASS 2024, soit 4 637 €

Dans le cas du PER collectif et du PER entreprise, les versements issus de la participation, de l’intéressement, de l’abondement de l’employeur ainsi que les versements obligatoires ne donnent pas droit à la déduction fiscale, mais seront non imposables.

PER : Quelle est la fiscalité applicable en 2024 ?

Sur le plan fiscal, le PER propose un régime intéressant puisqu’il reprend en grande partie les avantages accordés aux détenteurs des anciens produits d’épargne retraite.

Fiscalité appliquée aux versements, au capital, à la rente et aux plus-values

L'avantage fiscal du PER tient notamment dans le choix de l'imposition à l'entrée ou la sortie du contrat. Ainsi, que vous soyez imposable ou non à l'impôt sur le revenu, le PER vous permet d'optimiser votre épargne.

Dans les faits, plus vous êtes imposable, plus vous avez intérêt à choisir une fiscalité à l'entrée pour déduire une partie de vos versements de votre revenu imposable. Si vous êtes non imposable, optez pour une fiscalité à la sortie afin d'alléger votre imposition lors de la sortie en rente ou en capital.

Fiscalité à l’entrée

Les versements volontaires sur un PER individuel ou collectif peuvent être déduits du revenu imposable dans la limite d’un plafond établi. L’épargnant peut toutefois choisir de ne pas bénéficier de cette déduction fiscale. Par ailleurs, les sommes versées au titre de l’épargne salariale sur un PER collectif (Perco) sont entièrement défiscalisées à l’entrée tout comme les versements obligatoires sur un PER catégoriel (Article 83).

Fiscalité à la sortie

Les versements volontaires sur un PER individuel ou collectif déduits du revenu imposable à l’entrée sont soumis à l’impôt à la sortie :

- lors d’une sortie en capital, les plus-values sont assujetties au prélèvement forfaitaire unique (PFU) au taux de 30%, dont 17,2% de prélèvements sociaux. Le capital quant à lui est taxé au barème progressif de l’impôt sur le revenu ;

- lors d’une sortie en rente, la rente est assujettie à l’impôt sur le revenu suivant le régime fiscal des rentes viagères à titre gratuit. C’est-à-dire que la rente est taxée suivant le barème progressif de l’impôt sur le revenu, et ce après un abattement de 10 % dans la limite de 4 399 euros.

Pour les versements volontaires sur un PER individuel ou collectif non déduits du revenu imposable à l’entrée, la fiscalité à la sortie se présente comme suit :

- lors d’une sortie en capital, les plus-values sont assujetties au prélèvement forfaitaire unique (PFU) au taux de 30% ;

- lors d’une sortie en rente, la rente est assujettie à l’impôt sur le revenu suivant le régime des rentes viagères à titre onéreux. C’est-à-dire que la rente n’est pas taxée en totalité. La partie soumise à l’impôt est fonction de l’âge du rentier, à savoir :

Pour un bénéficiaire de moins de 50 ans, 70% de la rente est imposable

Pour un bénéficiaire entre 50 et 59 ans, 50% de la rente est imposable

Pour un bénéficiaire entre 60 et 69 ans, 40% de la rente est imposable

Pour un bénéficiaire de plus de 69 ans, 30% de la rente est imposable

Pour les versements au titre de l’épargne salariale sur un PER collectif, la fiscalité dépend du mode de sortie choisi :

- dans le cas d’une sortie en capital, les plus-values sont taxées au taux de prélèvement forfaitaire unique (PFU) au taux de 30 % et le capital est entièrement défiscalisé ;

- dans le cas d’une sortie en rente, la rente est assujettie à l’impôt sur le revenu suivant le régime des rentes viagères à titre onéreux.

Pour les versements obligatoires sur un PER catégoriel, la seule option de sortie est la rente et la fiscalité appliquée correspond au régime des rentes viagères à titre gratuit.

Plan épargne retraite individuel : quel intérêt pour les contribuables fortement imposés ?

Les fonds placés sur le PER sont investis sur les mêmes supports que ceux disponibles sur un contrat d’assurance vie, à savoir le fonds en euros (au capital garanti) et les unités de compte (placement à risque, mais plus performant).

Bien que les règles régissant le PER soient moins contraignantes que celles des anciens contrats, le capital constitué sur ce type de produit reste bloqué jusqu’à la retraite, sauf cas exceptionnel. Il s’agit ainsi d’un placement à long terme qu’il faut gérer de manière à ce que l’épargne soit investie intelligemment. Pour optimiser le rendement, les avoirs peuvent être placés sur des supports à fort potentiel durant les premières années de vie du contrat. A l’approche de la retraite par ailleurs, la gestion doit privilégier la protection du capital constitué et se tourner ainsi vers les supports plus sécurisés. Afin d’assurer une gestion responsable et optimisée de l’épargne, le PER propose par défaut la gestion pilotée.

L'avantage majeur de ce produit d'épargne retraite est celui de la déduction fiscale des versements. Et l'impact fiscal est d'autant plus grand pour les contribuables fortement imposés. Dès lors, la fiscalité à l'entrée est plus intéréssante.

Les principales promotions 2025 pour l'ouverture d'un PER

| Assureur | Performance 2024** du Fonds Euros | Frais de versement | Promo à l’ouverture maximum | En savoir + | Demande de documentation |

|---|---|---|---|---|---|

|

4,50 % | 1,5 % maximum | RV avec un conseiller | voir l'offre |  |

|

Jusqu'à 4,65%* |

1% | Accès à l'offre banque privée | voir l'offre |  |

|

2,30 % | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

2,30 % | 1 % maximum |

Jusqu'à 500 € Offerts* |

voir l'offre |  |

|

Jusqu'à 4 %* | 0 % | Jusqu'à 500 € Offerts* |

voir l'offre |  |

* Détails des conditions de l'offre et des autres frais sur les sites partenaires ou sur la page produit "Voir l'offre"

** Taux net de frais de gestion, hors prélèvements sociaux et fiscaux.

Les performances passées ne présagent pas des performances futures

Fiscalité lors du dénouement du contrat PER

Contrairement aux anciens produits épargne retraite, le PER permet à ses détenteurs de récupérer en une seule fois le capital constitué sur le contrat lors du passage à la retraite. Cette nouvelle option de sortie vient s’ajouter à celle consistant à percevoir une rente viagère.

Sortie en capital

Deux fiscalités s’appliquent lors d’une sortie totale ou partielle en capital puisque les plus-values et les versements cumulés ne sont pas imposés de la même façon.

En effet, les gains sont assujettis à la flat tax de 30 % tandis que le capital ayant bénéficié de la déduction fiscale à l’entrée est imposable suivant le barème progressif de l’impôt sur le revenu.

Ainsi, la déduction fiscale obtenue à l’entrée au titre des versements volontaires est effacée par la fiscalité appliquée à la sortie. Qui plus est, le retrait d’un capital conséquent au dénouement d’un contrat PER pourrait impacter la tranche marginale d’imposition de l’épargnant. En effet, ce dernier pourrait passer dans une tranche supérieure à celle qu’il avait lors des versements déductibles.

Sortie en rente viagère

Les rentes viagères issues d’un contrat PER individuel sont imposables suivant le régime de droit commun des pensions de retraite c’est-à-dire soumises à la fiscalité des rentes à titre gratuit. L’imposition s’applique après un abattement de 10 %. Ces rentes sont également assujetties aux prélèvements sociaux. Suivant le montant de la rente, l’application du taux réduit ou du taux à 0 % de la SCG reste possible. Les rentes viagères issues d’un contrat PER sont également soumises à la fiscalité des rentes viagères à titre gratuit.

Les rentes issues d’un contrat PER Collectif sont quant à elles fiscalisées suivant les règles d’imposition des rentes viagères à titre onéreux, comme tel est actuellement le cas pour rentes issues d’une assurance vie. En principe, les rentes sont imposables après un abattement dont le pourcentage est fonction de l’âge de l’épargnant au moment de la perception de la première rente.

Souscripteur décédé, qu’advient-il de son contrat PERin ?

Dans le cas où le souscripteur d’un PER décède avant le dénouement de son contrat, la fiscalité régissant l’assurance vie s’applique. La transmission du contrat prend en considération l’âge du détenteur au moment de son décès.

Ce plan fiscal devient moins intéressant lorsque le contractant atteint les 70 ans puisque les avoirs épargnés jusqu’alors entrent dans la succession. Il faut cependant savoir que la liquidation du capital peut coûter plus cher que sa transmission puisque le taux qui s’applique lors d’une succession est potentiellement moins important que celui de l’impôt sur le revenu.

Lors d’une liquidation, le taux est généralement de 30% alors que lors d’une transmission, il est de 20% (jusqu’à 552 324 euros) pour les enfants et le conjoint est exonéré. De ce fait, il est plus avantageux de liquider le plan si à son passage à la retraite le souscripteur n’a finalement pas besoin d’un supplément de revenu.

En savoir plus sur le PER - Plan Épargne Retraite

En savoir plus sur le PER - Plan Épargne Retraite

Comparatif et simulateurs des meilleurs PER

Comparatif et simulateurs des meilleurs PER

Analyser les PER pour faire des bons choix d’épargne retraite

Analyser les PER pour faire des bons choix d’épargne retraite

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

La fiscalité et l’avantage du PER pour défiscaliser en épargnant

Transférer son épargne vers un PER

Transférer son épargne vers un PER

- Transferer un Madelin vers un PER

- Transferer un PERP vers un PER

- Transferer une assurance vie vers un PER

- Transferer un article 83 vers un PER